Com as stablecoins a direcionarem-se para o mercado de pagamentos, conseguirão os gigantes tradicionais dos pagamentos manter a sua liderança?

Nota Editorial: As stablecoins já ultrapassaram o universo das transações de criptoativos e estão a conquistar, de forma silenciosa, o mercado global de pagamentos, transportando consigo o potencial para revolucionar a infraestrutura dos sistemas financeiros. Pode perguntar-se: de que forma é que esta tecnologia emergente irá transformar os ecossistemas tradicionais de pagamentos? Este artigo analisa como alguns intervenientes estabelecem parcerias com redes de cartões como Visa e Mastercard para incorporar funcionalidades de stablecoins nas infraestruturas já existentes, enquanto outros optam por contornar sistemas bancários e esquemas de cartões para criar sistemas de pagamentos totalmente novos. Entre os exemplos mais inovadores desta tendência encontram-se a PYUSD da PayPal e a solução USDC promovida pela Shopify em colaboração com os seus parceiros. Será que as stablecoins irão ameaçar o domínio dos grandes operadores históricos ou inaugurar um novo ecossistema de pagamentos? O artigo apresenta as forças que impulsionam a transformação em curso neste sector.

Até ao momento, a principal utilização das stablecoins tem estado associada à negociação de criptoativos. No entanto, a tecnologia blockchain e as stablecoins têm potencial para redefinir sistemas financeiros tradicionais e complexos, como os mercados de valores mobiliários e as redes de pagamentos.

Nos últimos anos, as stablecoins têm vindo a integrar-se gradualmente nos sistemas de pagamentos, através de dois caminhos principais: (1) a integração das stablecoins nas redes centrais de cartões e (2) a tentativa de ultrapassar totalmente as redes de cartões e os bancos emissores.

No segundo modelo, destacam-se a PYUSD da PayPal e o sistema de pagamentos USDC da Shopify, fruto de uma parceria com a Coinbase e a Stripe. À medida que o sector das stablecoins amadurece, prevê-se que novas plataformas de grande dimensão, com extensas bases de comerciantes e utilizadores, lancem sistemas de pagamento próprios — o que poderá representar uma ameaça aos bancos e redes de cartões tradicionais.

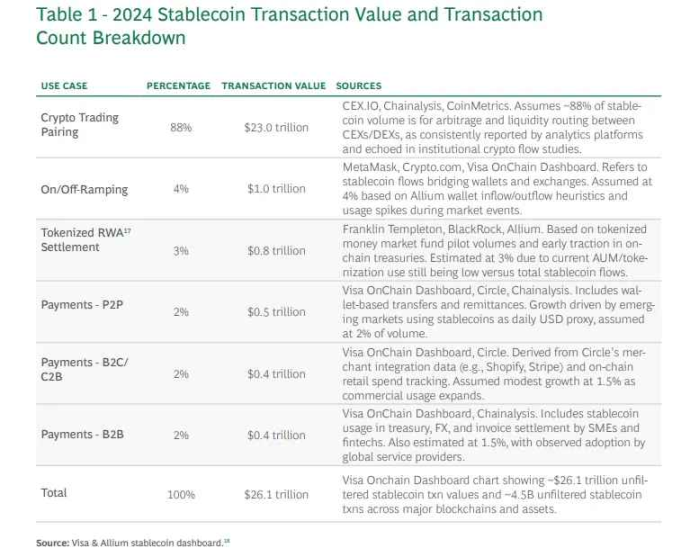

Utilização de Stablecoins Continua Concentrada em Corretoras

Fonte: BCG

Tanto nos Estados Unidos como a nível internacional, as stablecoins têm sido alvo de um escrutínio crescente. O seu potencial disruptivo em domínios como remessas, pagamentos, ativos do mundo real (RWA) e liquidação interbancária é amplamente debatido. No entanto, de acordo com um relatório da Boston Consulting Group (BCG), em 2024, 88% do volume transacionado em stablecoins continua a ser proveniente da atividade nas corretoras de criptoativos. Este dado evidencia os atuais limites de adoção das stablecoins: os casos de uso no mundo real, à escala, ainda não se concretizaram.

Stablecoins: Alicerce para uma Transformação Estrutural na Finança

Apesar de a inovação fintech ter vindo a melhorar substancialmente a experiência do utilizador, o núcleo dos serviços financeiros globais permanece condicionado por processos herdados e ineficiências. Neste contexto, o blockchain e as stablecoins podem proporcionar inovação estrutural genuína — não como meros prolongamentos da infraestrutura atual, mas como tecnologias transformadoras com potencial para substituir modelos existentes, em linha com outros marcos históricos do sector financeiro.

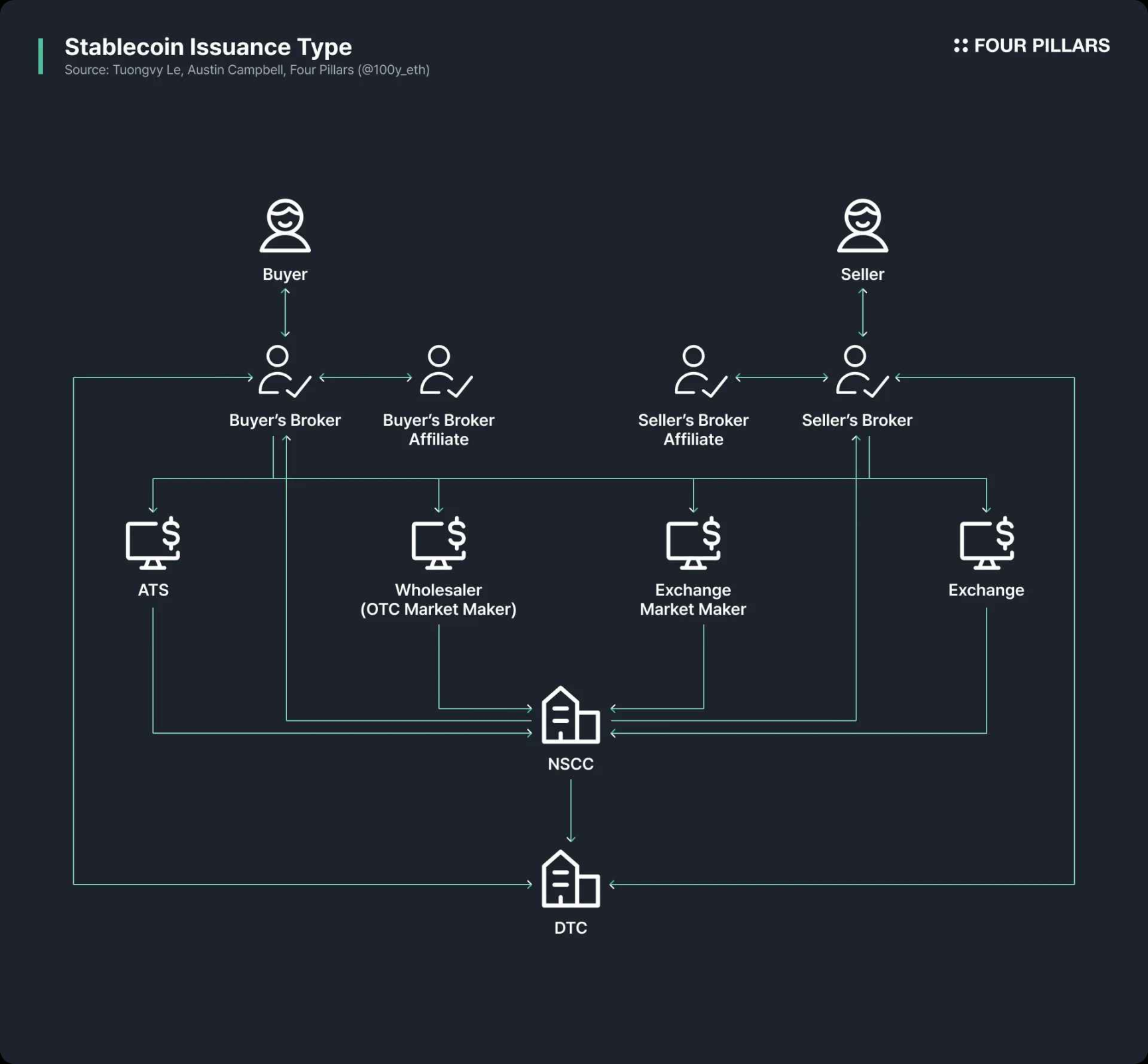

Mercado de Valores Mobiliários

A complexidade dos sistemas de back office nos mercados de valores mobiliários teve origem na crise do papel que afetou o setor nos Estados Unidos, nas décadas de 1960 e 1970. Nessa altura, os títulos eram totalmente em papel e o aumento exponencial do volume de transações colocou o sistema à beira do colapso. Para resolver esta crise, o Congresso norte-americano aprovou o Securities Investor Protection Act (SIPA) e alterou o Securities Act, criando mecanismos centralizados de compensação e detenção indireta de valores mobiliários.

Esta reforma permitiu digitalizar a titularidade de ativos e aumentar a eficiência operacional das liquidações, mas consolidou também uma rede densa de intermediários — corretoras, câmaras de compensação, entidades depositárias —, gerando maior complexidade e custos. O sistema atual resulta em grande medida de sucessivos compromissos regulatórios e limitações tecnológicas anteriores à era blockchain.

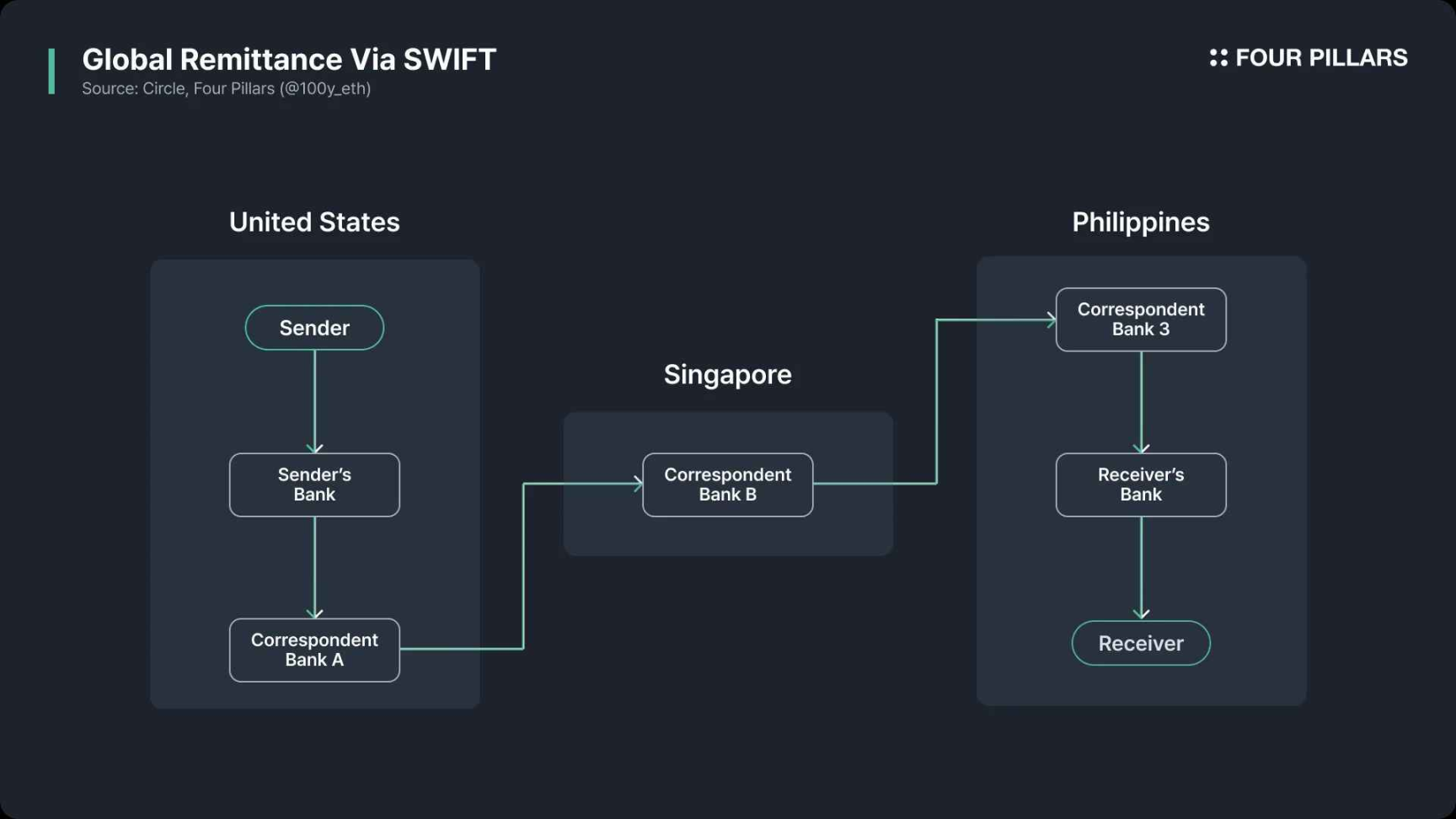

Remessas Internacionais

A SWIFT (Society for Worldwide Interbank Financial Telecommunication) é atualmente a principal infraestrutura para pagamentos internacionais. Criada em Bruxelas, em 1973, por 239 bancos, a SWIFT veio substituir sistemas legados de mensagens bancárias internacionais que eram lentos, suscetíveis a erros e desprovidos de normalização, resultando em ineficiências, incompatibilidades e riscos de segurança. A missão da SWIFT consistiu em dotar o sector de mensagens padronizadas e seguras.

No entanto, a SWIFT limita-se à troca de mensagens — a transferência efetiva de fundos ocorre através de redes de contas correspondentes e bancos centrais, e os acertos finais são processados separadamente. Cada intermediário aumenta custos e demora, devido a taxas, verificações KYC/AML, conversão cambial, diferenças horárias e feriados. Resultado: os pagamentos internacionais continuam lentos e opacos. Se blockchain e stablecoins tivessem existido à época, liquidação e messaging poderiam ter decorrido numa única plataforma, revolucionando a eficiência e a transparência.

Poderão as Stablecoins Disromper o Mercado de Pagamentos?

Apesar de muitas vezes serem apontadas como revolucionárias para valores mobiliários e remessas internacionais, as stablecoins surgem de forma cada vez mais visível como próximas protagonistas dos pagamentos generalizados. Não só as startups Web3, mas também players estabelecidos como Visa, Mastercard, Stripe e PayPal estão a investir no segmento.

Para se perceber se as stablecoins podem de facto remodelar os pagamentos, importa primeiro compreender o funcionamento dos sistemas atuais, identificar os seus bloqueios e aferir em que pontos as stablecoins podem introduzir melhorias.

Como Funcionam os Sistemas de Pagamento Tradicionais?

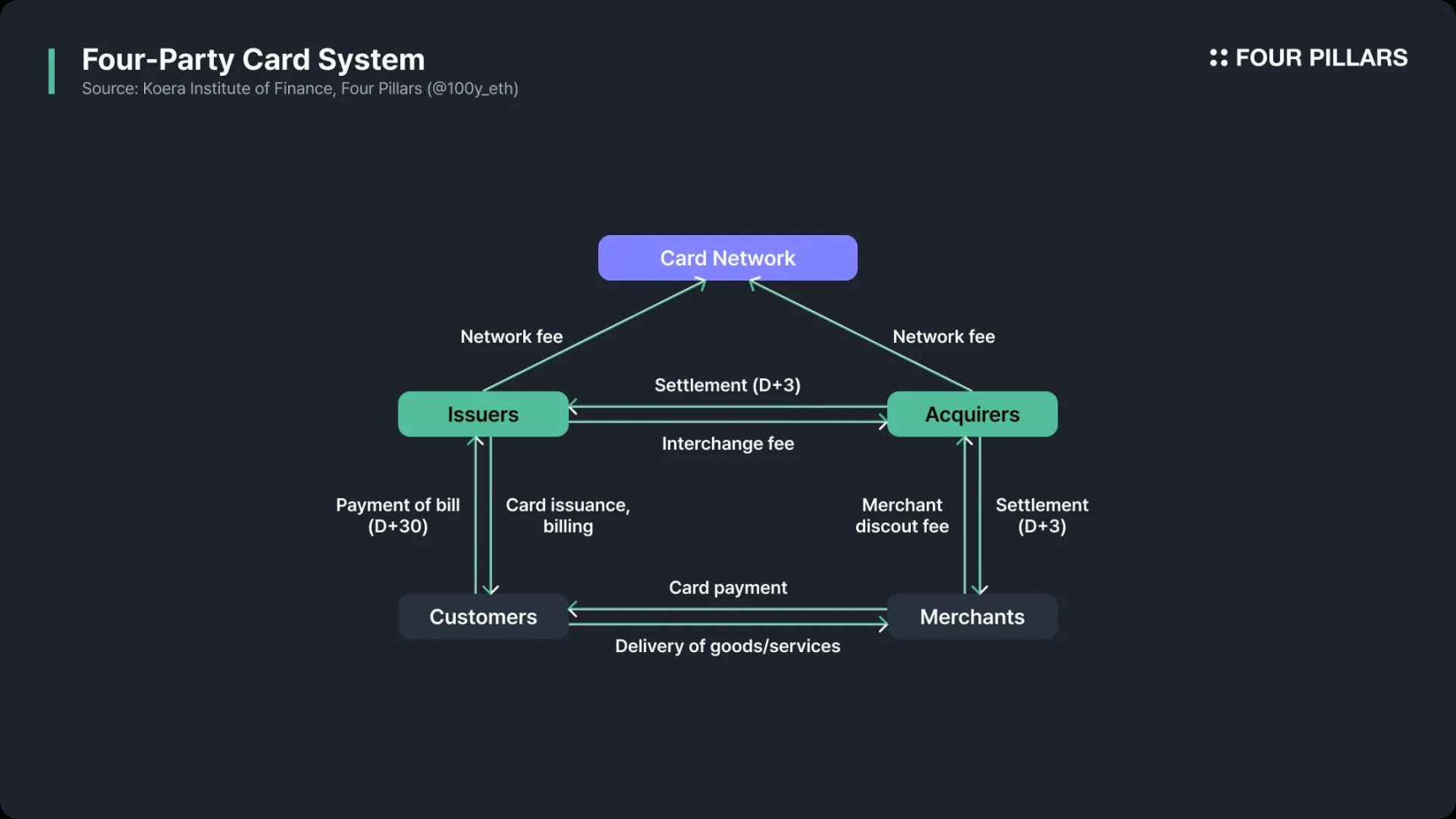

Segue uma síntese do processo de pagamento quando um cliente paga a um comerciante:

Autorização

- O cliente inicia o pagamento com um cartão bancário.

- O terminal POS (ponto de venda) ou o gateway online envia um pedido de autorização (com os dados do pagamento) ao adquirente do comerciante.

- O adquirente transmite o pedido à rede de cartões (p.ex., VisaNet, Mastercard Network).

- A rede de cartões encaminha o pedido para o emissor do cartão (banco do cliente).

Verificação

- O emissor verifica a validade do cartão, o saldo da conta, o limite de crédito e eventuais movimentos suspeitos.

- A decisão (aprovação ou rejeição) regressa pela rede de cartões ao adquirente.

- Se aprovado, o valor é temporariamente cativo (“autorizado”) na conta do cliente.

- Se recusa, o comerciante recebe a justificação da rejeição.

Captura

- Em setores como combustíveis, hotelaria ou comércio eletrónico, os valores finais só são definidos após a autorização. O comerciante envia um pedido de “captura” ao adquirente pelo valor definitivo, encerrando a transação.

Processamento em lote

- As transações autorizadas são agrupadas ao longo do dia e enviadas ao adquirente após o fecho do exercício.

Compensação & intercâmbio

- O adquirente envia os dados em lote à rede de cartões.

- A rede encaminha cada transação ao respetivo emissor, calcula as comissões de intercâmbio e gere a compensação.

Liquidação

- Os fundos são transferidos da conta de liquidação do emissor para a do adquirente. A rede de cartões gera relatórios para cada entidade, mas o movimento real do dinheiro ocorre através dos sistemas interbancários de liquidação.

Financiamento

- O adquirente credita a conta bancária do comerciante (deduzindo as taxas), normalmente via transferência bancária ou SEPA.

Reconciliação

- Os comerciantes reconciliam os montantes recebidos com os seus registos, apurando discrepâncias, omissões ou duplicações.

Quais os Principais Obstáculos dos Sistemas de Pagamento Atuais?

Comissões elevadas e liquidação morosa são os dois principais entraves das redes tradicionais de cartões. Mas são, de facto, inevitáveis?

Fonte: a16zcrypto

Comissões em Pagamentos

Os comerciantes suportam três tipos principais de comissões em pagamentos com cartão:

- Comissões de intercâmbio (as mais elevadas, cobradas pelo emissor do cartão)

- Comissões de rede (cobradas por Visa, Mastercard e afins)

- Margens do adquirente (taxas de serviço dos bancos dos comerciantes)

Blockchain e stablecoins podem ajudar a baixar custos? Antes de mais, há potencial para reduzir custos nas transferências internacionais. Historicamente, a liquidação entre comerciantes e detentores de cartões em países distintos é gerida via SWIFT. O recurso ao blockchain ou stablecoins permite contornar essa infraestrutura e baixar os custos consideravelmente.

Além disso, os custos podem ser reduzidos ao eliminar totalmente redes de cartões e bancos emissores. Estas redes funcionam como camada de comunicação entre os bancos dos clientes e dos comerciantes, mas os pagamentos via stablecoin podem, teoricamente, transferir fundos diretamente – de carteira para carteira – numa rede blockchain.

Velocidade na Liquidação

A autorização de pagamentos por cartão é praticamente imediata — um patamar que as blockchains públicas ainda não conseguem igualar à mesma escala. Porém, nos sistemas de cartões, a compensação e liquidação demoram normalmente entre 1-2 dias úteis para compensação e até 1-5 dias para liquidação total.

Vários fatores explicam os atrasos, sendo alguns solucionáveis e outros não:

- Ciclos de compensação: Os pagamentos por cartão são agrupados e compensados diariamente; sistemas baseados em blockchain não impõem essa rotina.

- Litígios, estornos, cancelamentos e reembolsos: Continuarão a provocar atrasos, independentemente da tecnologia subjacente.

- Pagamentos internacionais: Continuam a ser compensados via SWIFT, o que gera atrasos adicionais. O blockchain, aqui, oferece uma vantagem real.

Sistemas de Pagamento com Stablecoins

Instituições financeiras e empresas estão, cada vez mais, a desenvolver ou a implementar soluções de pagamentos baseadas em stablecoins. Esta transformação segue principalmente dois eixos: (1) integração de stablecoins nas redes de cartões já estabelecidas (Visa, Mastercard); (2) desenvolvimento de soluções totalmente alternativas, fora das redes tradicionais.

Pagamentos em Stablecoin Integrados em Redes de Cartões

Como detalhado na minha análise anterior, Visa e Mastercard estão ativamente a preparar a integração de stablecoins nas suas infraestruturas nucleares.

- Cartões de débito cripto: Permitem aos clientes pagar com stablecoins guardadas em carteiras Web3 ou contas em exchanges. O emissor do cartão pode converter as stablecoins em moeda fiduciária e processar a transação pelas redes tradicionais, ou liquidar diretamente as stablecoins na rede de cartões, em conjunto com operações convencionais.

- Liquidação em stablecoins: Como já referido, as redes de cartões podem receber stablecoins nas suas contas de liquidação, ou usá-las para pagamentos de bancos adquirentes.

Em suma, a integração de stablecoins nas redes de cartões permite pagamentos e liquidações diretamente em stablecoins, sem alterar os intervenientes centrais nem a arquitetura de base. O maior benefício reside na comodidade para quem já utiliza stablecoins, eliminando o atrito associado à conversão entre moedas fiduciárias e stablecoins. Se toda a cadeia transacional decorrer em stablecoins, sobretudo no comércio internacional, a eficiência é amplamente reforçada.

Contornar Redes de Cartões e Bancos Emissores

Alguns prestadores de serviços de pagamento estão a contornar por completo redes como Visa e Mastercard, processando pagamentos exclusivamente em stablecoins. Entre os casos de referência estão a PYUSD da PayPal e a solução USDC da Shopify, em parceria com Coinbase e Stripe.

Solução de Pagamentos PYUSD

Na PayPal, os utilizadores podem gastar PYUSD diretamente na aplicação. Ao contrário das carteiras cripto tradicionais, a PYUSD é custodiada pela Paxos (entidade emissora), em nome dos utilizadores. Ao usar PYUSD para pagar, não ocorre qualquer transação on-chain: a PayPal limita-se a registar internamente a troca de titularidade. Se o comerciante preferir receber moeda fiduciária, a PayPal converte PYUSD para USD à taxa de 1:1 e efetua o pagamento através dos canais bancários convencionais.

Se o saldo PYUSD do utilizador não for suficiente, é possível recarregá-lo por transferência bancária ou cartão (podendo existir comissões); do lado dos comerciantes, optar por liquidação em moeda fiduciária implica custos e prazos bancários habituais. Mas ao completar todo o ciclo de pagamento apenas em PYUSD, eliminam-se intermediários bancários e de cartões, reduzindo o atrito e os custos.

Integração USDC da Shopify com Coinbase e Stripe

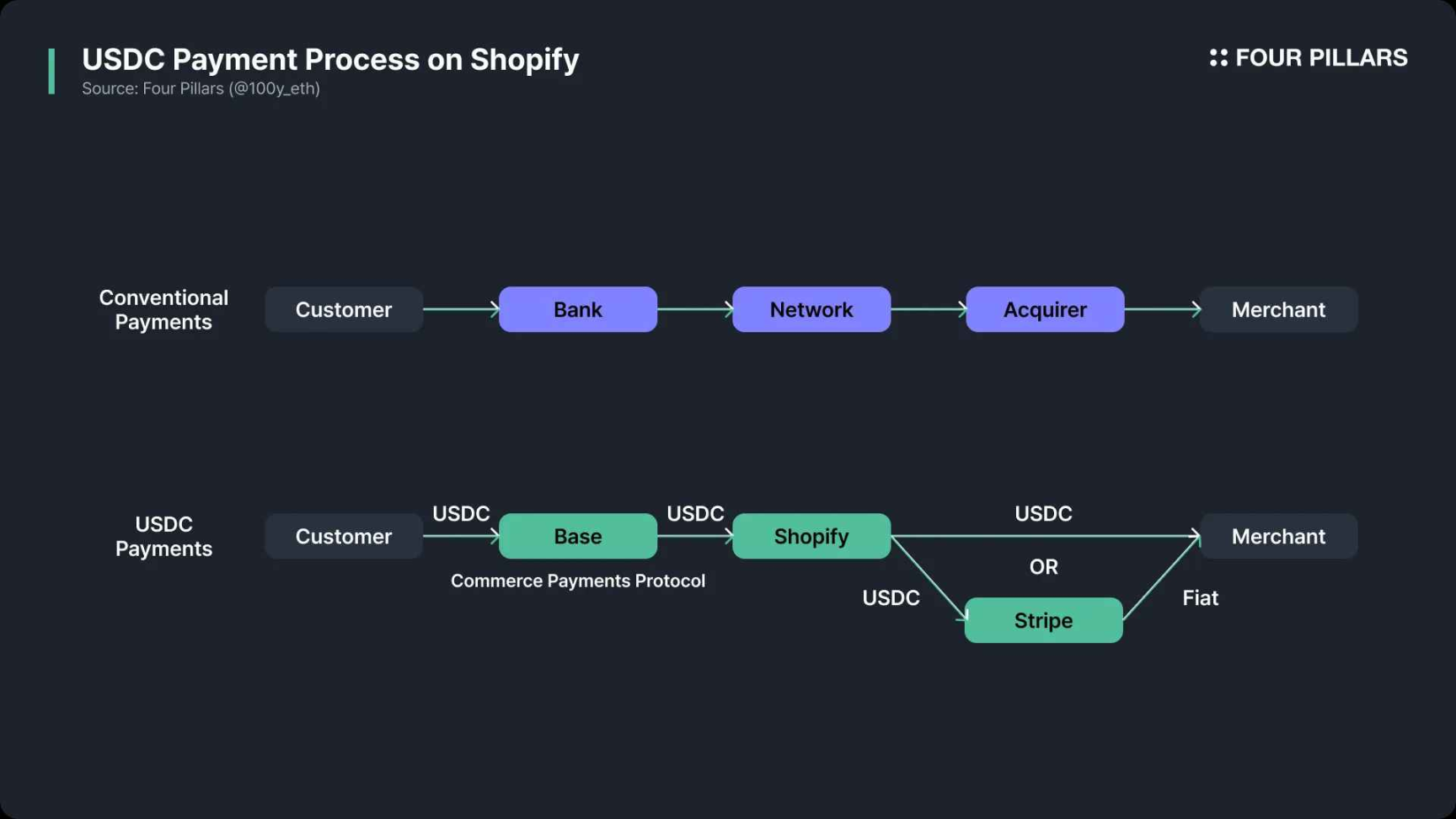

Ao contrário da PayPal, onde as stablecoins são movimentadas fora da blockchain, o novo fluxo USDC da Shopify decorre nativamente on-chain.

Em junho de 2025, a Shopify anunciou uma parceria com a Coinbase e a Stripe para permitir pagamentos com USDC através do Shopify Payments. Os clientes podem efetuar pagamentos usando carteiras compatíveis com USDC na rede Base, a partir da sua própria custódia.

O “Commerce Payment Protocol” desenvolvido sobre a Base reproduz a lógica tradicional dos cartões: a autorização antecede a movimentação efetiva de fundos, permitindo ao comerciante e à Shopify/Coinbase consolidar transações para liquidação posterior na própria rede.

Por defeito, a Shopify utiliza a Stripe para converter USDC em moeda local e efetuar o pagamento por transferência bancária, SEPA ou outros sistemas convencionais. Os comerciantes podem também optar por receber liquidação diretamente em USDC, para pagamentos praticamente instantâneos e nativos em cripto.

Síntese e Perspetivas

A questão mais frequente sobre pagamentos com stablecoins é: “Sendo as transações em blockchain irreversíveis por natureza, como gerir cancelamentos e reembolsos?” Mesmo num contexto de pagamentos totalmente peer-to-peer, persistem fenómenos como fraude, estornos e reembolsos — pelo que os intermediários continuam essenciais. Redes de cartões e bancos emissores não desaparecerão por completo.

Nos exemplos PayPal e Shopify, intermediários como PayPal e Stripe continuam a assumir um papel relevante: gerem controlo de fraude, estornos e reembolsos. A PayPal liquida as transações PYUSD off-chain, garantindo flexibilidade para resolução de litígios. O “Commerce Payment Protocol” da Shopify, baseado em blockchain, introduz um intervalo pós-autorização para dar resposta a disputas. Também a Circle, emissora do USDC, lançou um “Refunds Protocol” para gestão descentralizada de litígios em pagamentos cripto.

Fonte: X (@robbiepetersen_)

Os pagamentos com stablecoins estão a afirmar-se rapidamente no sector financeiro. A emissão é fundamental, mas a adoção e desenvolvimento do ecossistema são igualmente determinantes. Como sublinha Robbie Petersen, da Dragonfly, redes consolidadas, com grande volume de comerciantes e utilizadores, estão prestes a acolher pagamentos via stablecoin, dispensando redes de cartões e bancos. As stablecoins podem, em breve, viabilizar a interoperabilidade entre ecossistemas fechados de pagamentos. Com esta evolução, as stablecoins posicionam-se como ameaça efetiva ao domínio dos grandes operadores históricos, obrigando-os a procurar novas oportunidades perante uma vaga imparável neste segmento.

Aviso Legal:

- Este artigo foi republicado a partir de Foresight News. Todos os direitos de autor pertencem ao autor original (100y). Para questões relativas a direitos de autor, contacte a Equipa Gate Learn, e agiremos em conformidade com os procedimentos legais.

- Responsabilidade: As opiniões e análises aqui expressas pertencem exclusivamente ao autor e não constituem qualquer recomendação de investimento.

- Outras versões deste artigo são traduzidas pela Equipa Gate Learn. Sem autorização explícita mencionando a Gate, é proibida a cópia, distribuição ou reutilização destas traduções.

Partilhar

Conteúdos